O Brasil vive a maior transformação tributária em décadas, com a criação do Imposto sobre Bens e Serviços (IBS) e da Contribuição Social sobre Bens e Serviços (CBS), que substituirão PIS, COFINS, IPI, ICMS e ISS. Portanto, ignorar essa mudança não é uma opção; é um risco iminente de multas e prejuízos para o seu negócio.

Este artigo é um alerta estratégico para empresários: a transição já começou com a regulamentação (PLP 68/2024), e a preparação contábil imediata é o único caminho para garantir a conformidade e a lucratividade.

O Fim de 5 Tributos e a Chegada do IVA Dual

Simplificação e transparência para o sistema tributário brasileiro

A essência da Reforma Tributária é a simplificação. Cinco tributos complexos e cumulativos serão unificados em um modelo de Imposto sobre Valor Agregado (IVA) dual:

- CBS (Contribuição sobre Bens e Serviços): De competência federal, unificando PIS, COFINS e IPI.

- IBS (Imposto sobre Bens e Serviços): De competência estadual e municipal, unificando ICMS e ISS.

Nesse sentido, o objetivo é eliminar a “guerra fiscal” e a cumulatividade, tornando o sistema mais transparente para o consumidor final e mais eficiente para as empresas.

Fato Gerador e Base de Cálculo: As Novas Regras que a Contabilidade Precisa Dominar

A PLP 68/2024 trouxe clareza sobre os pontos centrais da nova tributação. Sua contabilidade precisa estar atenta a dois conceitos cruciais:

- Fato Gerador: O IBS e a CBS incidirão sobre todas as operações onerosas que tenham por objeto bens e serviços. Em termos práticos, o imposto será devido no momento do fornecimento ou do pagamento, o que ocorrer primeiro.

- Base de Cálculo: Será o valor integral cobrado pelo fornecedor (valor da operação, juros, multas, frete, tributos e preços públicos). Portanto, ao contrário do sistema atual, a base de cálculo será mais ampla.

Exclusões: O montante do próprio IBS e da CBS, o IPI (durante a transição) e os descontos incondicionais serão excluídos da base de cálculo.

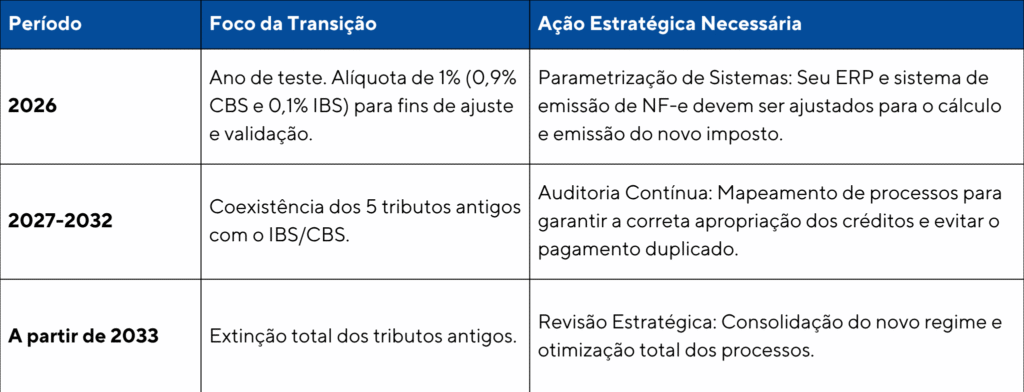

O Cronograma de Transição (2026-2032): Por Que a Preparação Começa Agora?

A transição será gradual, estendendo-se até 2032. Esse período de coexistência entre o sistema antigo e o novo é o momento de maior risco fiscal.

Risco Fiscal: Os Erros Contábeis Mais Comuns na Fase de Adaptação

A complexidade da transição reside na necessidade de operar com dois sistemas simultaneamente. Os principais riscos que sua empresa enfrenta são:

- Perda de Créditos: A não apropriação correta dos créditos plenos do IBS/CBS, por falha na escrituração ou na parametrização do sistema.

- Cálculo Incorreto: Erro na aplicação da alíquota (que será a soma da alíquota estadual e municipal de destino) e na base de cálculo.

- Inconsistência de Dados: Falha na integração entre os sistemas de gestão e a nova Fatura Nacional, gerando inconsistências que levam a autuações fiscais.

A Solução é a Contabilidade Estratégica

A Reforma Tributária exige mais do que um contador; exige um parceiro estratégico. A Recta Contabilidade está preparada para:

- Diagnóstico de Impacto: Analisar como o IBS e a CBS afetarão a sua margem de lucro e o seu preço de venda.

- Planejamento de Transição: Criar um cronograma detalhado de ações para a sua empresa, garantindo que os ajustes de software e processos sejam feitos a tempo.

- Treinamento: Capacitar sua equipe para lidar com as novas regras de Fato Gerador, Base de Cálculo e apropriação de créditos.

Em resumo, a contabilidade para a transição é um pilar de segurança. Ao dominar as novas regras do IBS e da CBS, seu negócio cresce de forma sustentável e mantém a competitividade, livre de multas.

Conte com quem entende do assunto!

Não enfrente a complexidade do IBS, CBS e Imposto Seletivo sozinho. Nossa equipe especializada está pronta para realizar o diagnóstico de impacto, o planejamento tributário e garantir a conformidade do seu negócio.

Curtiu o conteúdo? Não esqueça de compartilhar e ajudar mais pessoas a se informarem! 😊